Les règles relatives aux revenus de placement passif – Comprendre les effets sur votre entreprise

Avec l'augmentation du taux d'inclusion des gains en capital de 1/2 à 2/3 à compter du 25 juin 2024, le revenu d'investissement passif pourrait être plus élevé dans votre société. Le moment est venu de réexaminer la réduction potentielle de la déduction accordée aux petites entreprises.

Qu’est-ce que le revenu de placement passif ?

De nombreuses petites entreprises peuvent avoir des revenus qu'elles ont conservés dans la société et qui ne sont pas nécessaires aux activités courantes de l'entreprise. Ces fonds sont placés sur un compte d'investissement en tant qu'instrument de planification financière. Tout revenu tiré de ce placement est appelé « revenu de placement passif ». Les dividendes, les revenus d’intérêt ainsi que le 2/3 des gains en capital réalisés sont considérés comme des revenus de placement passif.

Parallèlement, les sociétés appliquent la déduction accordée aux petites entreprises lorsqu’elles produisent leur déclaration fiscale. Les sociétés privées sous contrôle canadien (SPCC) sont imposées au taux des petites entreprises pour la première tranche de 500 000 $ du revenu d’entreprise exploitée activement (REEA) (taux d’imposition fédéral de 9 %). Les revenus supérieurs à 500 000 $ sont imposées à un taux d’imposition fédéral de 15 %.

Pourquoi les règles relatives aux placements passifs ont-elles changé ?

En raison des taux d’imposition des entreprises inférieurs aux taux d’imposition des particuliers, le gouvernement fédéral a estimé que les sociétés pouvaient investir davantage que les particuliers, ce qui leur donnait un avantage indu.

Autrement dit, les sociétés pouvaient investir une somme après impôts plus élevée que si les fonds étaient retirés par un actionnaire, imposés selon le taux personnel et ensuite investis. Même si les fonds sont éventuellement imposés lorsqu’ils proviennent d’une société, l’avantage du report d’impôt permet au placement de fructifier pendant des années, et de produire, à la fin, un plus grand gain après impôts.

Comment les règles relatives aux placements passifs fonctionnent-elles ?

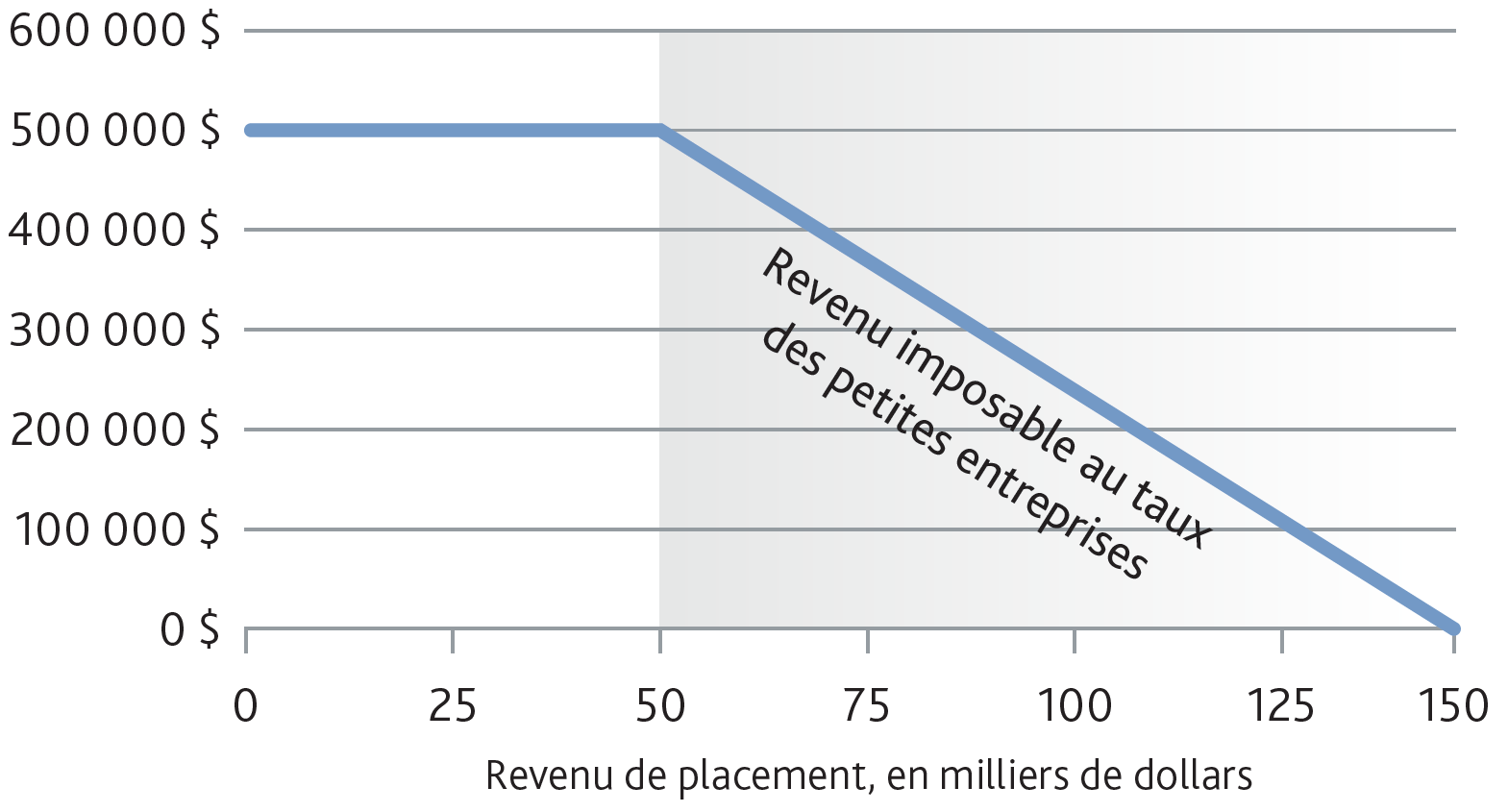

Les règles fixent un seuil pour le revenu passif qu'une SPCC (et les sociétés qui lui sont associées) peut gagner sans que le revenu d'investissement passif ne réduise la déduction pour petites entreprises de la société. En principe, une SPCC peut gagner jusqu'à 50 000 dollars par an et conserver la totalité de la DPE de 500 000 dollars. Chaque dollar de revenu passif dépassant le seuil de 50 000 $ par an réduira la DPE de la société de 5 $ et l'éliminera complètement lorsque le revenu passif dépassera 150 000 $*.

À titre d’exemple : Une société détenant un portefeuille d’un million de dollars qui génère 50 000 $ de revenu passif respecte le seuil. Par contre, une société détenant un portefeuille de deux millions de dollars qui génère 100 000 $ verra sa DPE réduite de 250 000 $.

Quels sont les effets sur votre société ?

En règle générale, lorsque votre revenu de placement passif augmente, le revenu imposable au taux des petites entreprises diminue, comme vous pouvez le voir à la figure suivante :

Les effets sur votre société dépendront de son revenu d’entreprise exploitée activement, de son revenu passif et de la province où elle exploite l’entreprise.

Il est possible de planifier l'optimisation de la déduction accordée aux petites entreprises en réduisant les investissements passifs de la société. Cela peut se faire en revoyant la composition des investissements de la société et en remboursant les prêts aux actionnaires, en distribuant des actifs aux actionnaires sous forme de capital ou de dividendes imposables, ou en souscrivant une assurance vie permanente, étant donné que la croissance de la police n'est pas incluse dans le calcul des investissements passifs (à moins que les fonds ne soient retirés).

Pour plus d'informations sur les modifications apportées aux revenus d'investissements passifs et sur la manière dont elles affecteront votre société, consultez notre Calculateur de revenu de placement passif.

Notes et références

*Les provinces ont également une DPE et reflètent les réductions de la DPE fédérale concernant les revenus passifs. Toutefois, l'Ontario et le Nouveau-Brunswick ne reprennent pas les règles fédérales en ce qui concerne la réduction de la DPE, de sorte que pour ces provinces, il n'y a que la réduction fédérale et pas de réduction correspondante de la DPE provinciale.